یوروی دیجیتال چیست و چه تفاوتی با یورو سنتی دارد؟

یوروی دیجیتال چیست و چه تفاوتی با یوروی سنتی دارد؟ در این صفحه با مفهوم، کاربرد و مزایای یوروی دیجیتال آشنا خواهید شد.

آیا تا به حال نام یوروی دیجیتال به گوشتان خورده و کنجکاو شدهاید دقیقاً چه تفاوتی با یورو معمولی دارد؟ اگر بخواهیم ساده بگوییم، یوروی دیجیتال نسخهای دیجیتال از همان یورویی است که مردم اروپا روزانه با آن خرید میکنند، با این تفاوت که نه اسکناسی در کار است، نه کارت بانکی. این ارز مستقیماً از سوی بانک مرکزی اروپا صادر میشود و هدفش، ارائه شیوهای امن، سریع و مدرن برای پرداخت است.

چرا این موضوع تا این حد مهم شده؟ چون ممکن است آینده پرداختهای بینالمللی و حتی خریدهای آنلاین را تغییر دهد. اگر دنبال درک بهتر این مفهوم و تفاوتهایش با یوروی سنتی هستید، در ادامه مقاله با ما همراه باشید.

یوروی دیجیتال چیست؟

یوروی دیجیتال، نسخهای نوین از پول رایج اتحادیه اروپاست که بهجای شکل فیزیکی، کاملاً دیجیتال طراحی شده. یعنی نه اسکناس دارد و نه سکه. این ارز قرار نیست جای یوروهای فعلی را بگیرد، بلکه بهعنوان مکمل آنها عمل میکند تا پرداختها را آسانتر، امنتر و در دسترستر کند.

صادرکننده این ارز، بانک مرکزی اروپاست (ECB)؛ نهادی که مسئول سیاستهای پولی منطقه یورو است و حالا با پروژه یوروی دیجیتال، بهدنبال همگامسازی اقتصاد این منطقه با فناوریهای نوین پرداخت است.

اگر بخواهیم سادهتر بگوییم، یوروی دیجیتال مثل یک اسکناس دیجیتال است که در کیف پول دیجیتال شما قرار میگیرد، اما ارزشش دقیقاً همان ارزش یوروی سنتی است. نه نوسان دارد، نه نیاز به واسطهای مثل بانک خصوصی.

هدف اصلی از طراحی این ارز، ایجاد یک ابزار پرداخت مدرن است که مردم بتوانند مستقیماً و بدون واسطه از آن استفاده کنند. در کنار این، کاهش وابستگی به ارزهای خارجی مانند دلار و همچنین تقویت حاکمیت پولی اتحادیه اروپا هم از دیگر دلایل مهم راهاندازی آن به شمار میرود.

یوروی دیجیتال، برخلاف رمزارزهایی مثل بیتکوین، غیرمتمرکز نیست؛ بلکه دقیقاً توسط نهاد رسمی مالی مدیریت میشود و به همین دلیل، هم پایدار است و هم قابل اطمینان.

این پروژه هنوز در مرحله آزمایشی قرار دارد، اما شواهد نشان میدهد که در سالهای نزدیک، یوروی دیجیتال میتواند به بخشی جدی از سیستم مالی اروپا تبدیل شود.

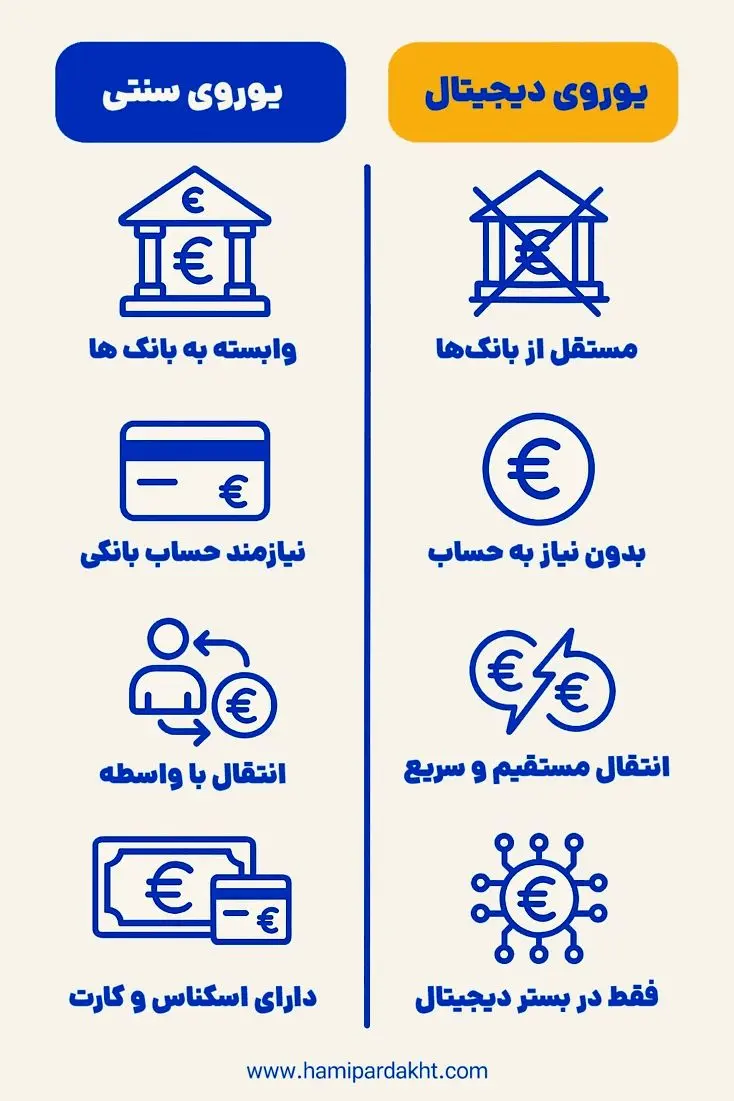

تفاوت یوروی دیجیتال و یورو سنتی

یوروی دیجیتال و یورو سنتی، هر دو ارز رسمی منطقه یورو هستند، اما تفاوتهای قابلتوجهی در نحوه عملکرد و استفاده آنها وجود دارد. اولین تفاوت، در شکل ذخیرهسازی است. یورو سنتی یا بهصورت اسکناس فیزیکی در کیف پول قرار میگیرد یا از طریق کارتهای بانکی در حسابهای بانکی ذخیره میشود. اما یوروی دیجیتال کاملاً در بستر دیجیتال نگهداری میشود؛ در کیفپولهای دیجیتالی که زیر نظر بانک مرکزی اروپا طراحی میشوند.

تفاوت دوم، نحوه انتقال و انجام تراکنشهاست. در یورو سنتی، برای انتقال پول اغلب نیاز به واسطههایی مانند بانکها یا اپلیکیشنهای پرداخت است. این فرآیند میتواند زمانبر و همراه با کارمزد باشد. اما یوروی دیجیتال امکان انتقال مستقیم، سریع و تقریباً بدون هزینه را فراهم میکند.

از نظر امنیت هم یوروی دیجیتال مزایای خاصی دارد، چرا که تراکنشها قابل ردیابی، شفاف و تحت نظارت بانک مرکزی هستند، نه شرکتهای خصوصی یا بانکهای تجاری. این نکته باعث میشود که خطرات پولشویی یا سوءاستفاده مالی کاهش یابد.

نکته مهم دیگر، دسترسی گستردهتر یوروی دیجیتال است. برخلاف یوروی سنتی که برای استفاده دیجیتالش نیاز به حساب بانکی است، یوروی دیجیتال میتواند به افراد فاقد حساب بانکی هم دسترسی بدهد و شکاف مالی را کاهش دهد.

|

ویژگیها |

یوروی سنتی |

یوروی دیجیتال |

|

نوع ذخیرهسازی |

فیزیکی یا در حساب بانکی |

فقط دیجیتال |

|

نحوه انتقال |

از طریق بانکها و واسطهها |

مستقیم و بیواسطه |

|

امنیت |

وابسته به بانکهای تجاری |

تحت نظارت بانک مرکزی اروپا |

|

دسترسی برای عموم |

نیازمند حساب بانکی |

بدون نیاز به حساب بانکی |

این تفاوتها نشان میدهد یوروی دیجیتال، اگرچه ادامهای بر یوروست، اما مسیر متفاوتی در سیستم مالی ترسیم میکند.

تأثیر یوروی دیجیتال بر بازار رمزارزها

یوروی دیجیتال با اینکه از نظر فنی شباهتهایی به استیبلکوینهایی مثل تتر دارد، اما از نظر ساختار و فلسفه عملکرد، کاملاً متفاوت است. هر دو برای حفظ ثبات ارزش طراحی شدهاند و بهنوعی پشتوانهشان یک ارز رسمی است؛ با این حال، یوروی دیجیتال مستقیماً توسط بانک مرکزی اروپا پشتیبانی و کنترل میشود، نه یک نهاد خصوصی یا شرکتی ناشناس.

این ویژگی باعث میشود یوروی دیجیتال نقش مهمی در آینده تراکنشهای دیجیتال در اروپا ایفا کند و تا حدی نیاز به استفاده از استیبلکوینهایی مثل تتر را کاهش دهد؛ بهویژه در پرداختهای خرد، تجارت داخلی یا حتی ارسال پول بین کشورها. اما از سوی دیگر، رقابتی جدی میان این ارز جدید و رمزارزهایی که تاکنون نقش واسطه مالی را بازی میکردند، شکل خواهد گرفت.

با رشد تدریجی یوروی دیجیتال، ممکن است کاربران اروپایی تمایل کمتری به استفاده از تتر نشان دهند. البته هنوز هم برای بسیاری از کاربران، خصوصاً در خارج از اتحادیه اروپا، گزینههایی مانند تبدیل یورو به تتر از طریق صرافیهای معتبر اهمیت خود را حفظ کردهاند؛ مخصوصاً در مواردی که انتقال سریع سرمایه به بازارهای جهانی مطرح باشد.

آینده یوروی دیجیتال؛ چه زمانی عمومی میشود؟

پروژه یوروی دیجیتال فعلاً در مرحله آزمایشی قرار دارد. بانک مرکزی اروپا از سال ۲۰۲۱ بررسیهای گستردهای را آغاز کرده تا ابعاد فنی، اقتصادی و اجتماعی این ارز جدید را ارزیابی کند. تمرکز اصلی فعلاً بر طراحی زیرساخت، حفظ حریم خصوصی کاربران و تضمین امنیت تراکنشهاست.

طبق اعلام رسمی، اگر همهچیز طبق برنامه پیش برود، فاز اجرایی یوروی دیجیتال میتواند از سال ۲۰۲۶ آغاز شود. البته این بهمعنای جایگزینی فوری یوروی سنتی نیست؛ بلکه هدف، ارائه یک ابزار پرداخت مکمل و مدرن برای استفاده روزمره مردم است.

تصویری که از آینده ترسیم شده، بیشتر شبیه به یک کیف پول دیجیتالی ساده اما تحت نظارت بانک مرکزی است؛ چیزی بین یک حساب بانکی و یک اپلیکیشن پرداخت، با امنیت بیشتر و کنترل کمتر از سوی بانکهای تجاری. تصمیم نهایی درباره زمان عمومی شدن، به ارزیابیهای فنی و بازخوردهای عمومی بستگی دارد، اما همه نشانهها از یک تغییر تدریجی و هدفمند در سیستم مالی اروپا حکایت دارند.

جایگاه صرافیهای دیجیتال در عصر یوروی دیجیتال

با گسترش استفاده از ارزهای دیجیتال رسمی مثل یوروی دیجیتال، نقش صرافیهای معتبر بیش از پیش پررنگ میشود. این صرافیها پل ارتباطی مطمئنی هستند میان پولهای سنتی، ارزهای دیجیتال دولتی و رمزارزهایی مثل تتر یا بیتکوین. کاربران برای تبدیل داراییهای خود به شکلهای مختلف دیجیتال، همچنان نیاز به بستری دارند که هم امن باشد و هم شفاف.

در این میان، صرافی حامی پرداخت با ارائه خدماتی مانند خرید حضوری تتر این امکان را فراهم کرده که کاربرانی که به دنبال امنیت بیشتر، پشتیبانی انسانی و تجربهای بدون پیچیدگیهای آنلاین هستند، با اطمینان بیشتری وارد فضای رمزارزها شوند.

با ورود یوروی دیجیتال و سایر ارزهای دیجیتال رسمی، صرافیهایی که ترکیبی از خدمات آنلاین و حضوری را ارائه دهند، میتوانند نقش کلیدی در تطبیق کاربران با این تغییر بزرگ ایفا کنند؛ چه برای سرمایهگذاران و چه برای کاربران روزمره.

جمع بندی

یوروی دیجیتال مفهومی تازه نیست، اما اثرات آن میتواند عمیق و گسترده باشد. فراتر از یک تحول فناورانه، با تغییری روبهرو هستیم که ممکن است شکل پرداختها، نگاه به رمزارزها و حتی تعامل کاربران با صرافیها را بازتعریف کند. اگر این مسیر با دقت پیش برود، فرصتی ایجاد میشود برای دسترسی سادهتر، سریعتر و امنتر به خدمات مالی. برای کاربرانی که به دنبال تجربهای مطمئن و پشتیبانی واقعی هستند، صرافیهایی مثل حامی پرداخت میتوانند نقطه اتصال قابل اعتمادی میان فضای سنتی و دیجیتال باشند.

ارسال نظر